Tegucigalpa – El acceso al crédito en Honduras amortiguó los efectos negativos de la pandemia y los huracanes Eta y Iota en el país, pero el porcentaje de personas con deudas atrasadas pasó de 20.09 % durante el primer trimestre de 2020 a un 25.22 % en el mismo período de 2022.

– Ocho de cada 10 mujeres muestran mejor comportamiento de pago en sus créditos.

– Honduras tiene un sector financiero sano y es una oportunidad para garantizar el acceso sostenible al crédito mediante educación e inclusión financiera.

Así se desprende del Primer Estudio de Comportamiento del Crédito de los Hondureños elaborado por la carrera de Banca y Finanzas y el Instituto de Investigaciones Económicas y Sociales de la Universidad Nacional Autónoma de Honduras (UNAH) con apoyo de Equifax, empresa líder global en data, analítica y tecnología.

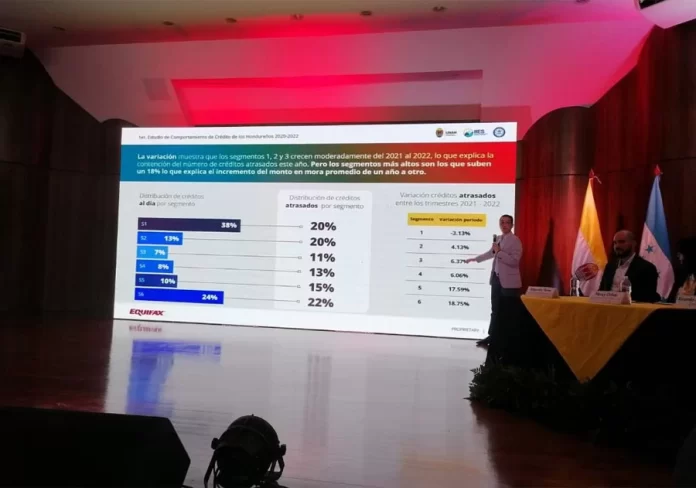

Asimismo, el monto promedio del crédito atrasado subió en L. 10 mil durante el primer trimestre de 2022, es decir, mientras un hondureño en promedio adeudaba L. 39 mil hoy ese monto representa L. 49 mil.

En relación con la cantidad de créditos activos, 4 de cada 10 están en el sector comercial (almacenes, casas comerciales). En segundo lugar, están los créditos del sector combinado (por ejemplo, una persona que posee una deuda en una casa comercial y en un banco), con el 30 % de los créditos activos en Honduras.

Ahora bien, en relación con la clasificación de créditos atrasados en el 2022, el monto promedio de la deuda incobrable es de L. 65 mil. Un dato relevante es que se confirma que ocho de cada 10 mujeres hondureñas están al día con el pago de sus deudas en comparación con los hombres donde siete de cada 10 están al día.

Si bien la distribución total de créditos por sexo es bastante equitativa, los hombres superan ampliamente con un 56 % el total de créditos atrasados. Pese a que las mujeres son mejores pagadoras, el monto promedio de deuda es comparativamente más bajo (L, 42 mil).

Asimismo, las personas de las generaciones X y Y son quienes acumulan la mayor cantidad de créditos activos durante el 2022, pero es la generación Z la que tiene una tasa más alta de créditos atrasados con un 30 %.

Ricardo Matamoros, director del Instituto de Investigaciones Económicas y Sociales, exteriorizó como para la UNAH generar conocimiento e información crítica que necesitan los tomadores de decisiones públicos y privados es parte de su contribución al desarrollo de Honduras.

Matamoros explicó como estudios como este están empujando la frontera de la colaboración entre la academia y el sector privado: “en este esfuerzo conjunto de la UNAH con Equifax se está generando conocimiento para responder a preguntas críticas que estaban sin respuesta sobre el comportamiento crediticio de la población hondureña, convirtiéndose en un marco para la discusión, análisis y propuestas de ideas y soluciones orientadas hacia un mercado crediticio más dinámico, innovador e inclusivo.

Alejandro Flores, Director General de Centroamérica para Equifax, indicó la importancia de monitorear la sanidad del ecosistema de crédito, pues es la única manera de generar políticas claras sobre inclusión financiera, desarrollar programas de educación financiera y empoderar al consumidor, es dar visibilidad al comportamiento en el consumo del crédito.

“El reto para el sector financiero recae en conocer aún más a los consumidores que cambiaron producto de la pandemia. Hoy se comportan diferente, actúan con más rapidez, esperan mejores condiciones en los créditos y que las ofertas que se le presenten sea prácticamente un traje a la medida”, expresó Flores.